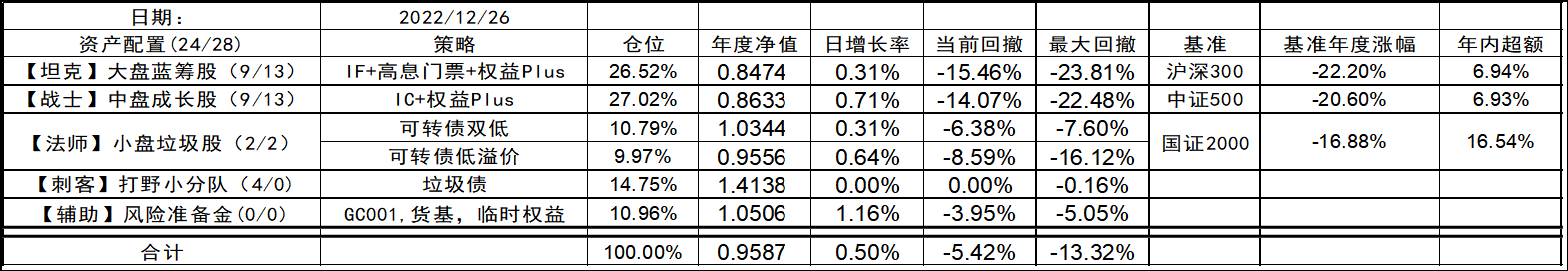

2022-12-26

到了年底,就要开始为明年做谋划了。由于我的策略换手频率极低,除了被动的平衡,只有少量的自由度在于如何处理未来现金流的再投资问题。今年回款的现金流基本都复投的垃圾债,而目前垃圾债的价位已经不值得全额复投了。几年上半年浅浅尝试的两个策略,小市值可转债取得了成功,年中就陆续全部退出了。而科创板小市值策略则表现一般,坐了个过山车。

明年可能会重点关注小市值策略。对于资产组我思考了下,由于希望策略尽可能的简单,因子自然是越少越好,特别是一些可人为操控的因子,不去深入研究很容易踩坑。所以最好就是在一定的质量兜底范围内进行小市值的单因子轮动,以尽可能在不研究的情况下降低踩雷风险。我考虑是从某个宽基组合圈一堆股票,然后尽量和我主仓位IF/IC/IM的相关性越低越好。所以科创50,创业板指可能也都不太合适。恰好这段时间看到集思录上不少老师们讨论北交所这个被遗忘的角落,加上北证50ETF正在推出,我考虑在北证50的选股范围内执行小市值轮动策略,选北证50中最小市值的10个股票平均投入,然后定期轮动,作为明年现金流的主投方向,上限以总仓位的10%为限。希望北交所能给我1年左右建仓的时间吧。

2022-12-26 21:13 来自北京

发表回复