2022-6-20

今天可转债新规开始执行了,可转债整体下跌,特别是高价高溢价的转债跌幅明显。这次新规整体上肯定是负面的影响,把未来一众潜在的不到十万的新鲜“韭菜”拦在了门外。虽然会让一部分过去的“妖债”回归合理价格,但合理的价格并不会创造额外收益。“韭菜”的缺失会让有意割韭菜的游资退出这个市场,导致低风险可转债的各种策略少了收游资“过路费”这块收益。我认为这就是可转债新规对目前转债投资者的最大影响。

至于这块影响有多大,就取决于策略收益对于这块“过路费”收益的相关程度了。我们都知道,转债的主要收益来源仍然是对应正股的上涨,及其内在期权价值的上涨(正股上涨)或重估(下修转股价),而对应付出的成本就是资金利息的损失,就好像一个天然的九债一购,所以转债的价格就是一个纯债价格加上期权价格。目前的可转债主体和5年前已经发生了很大的变化。主体由优质的AAA评级公司变成了一堆垃圾股公司,他们除了发可转债,可能并没有其他的融资渠道。这类公司的特点是基本发不出来信用债,股票依靠大A的流动性溢价,价值还比较可观。如果同样的公司放在港股,可能股权的价值只有A股1~2折。

所以,这些公司的债权,我基本按照垃圾债的30来估值,毕竟按20%折现6年后的100现在也就值30多。30以上的部分全部是期权价值,所以,这些长期期权还是挺贵的,如果没有额外的收益做支撑,勉强可能算个一般的投资工具。但过去可转债没有门槛时,其本身的炒作价值又会带来另一块收益,比如轮动,或是脉冲卖出,用来补偿昂贵的时间价值损失。而未来这一块收益可能会减少,但对应的期权价格可能也会大大回落。

所以,未来可转债最大的风险,是投资者机构化后垃圾股流动性价值的丧失,这样他们的期权价值会大大降低。这个趋势在前2年前有点苗头,直到可转债在2021年初跌到冰点然后反转。不过未来会不会发生很难预测。但我之所以把可转债作为垃圾股的替代,是考虑了这层风险的。也就是即使最不利的情况发生,A股垃圾股也出现大面积的流动性缺失,就像目前的北交所一样,持有转债依然远远强于正股,因为从整体上看,这类公司的违约率应该不会高于20%吧。

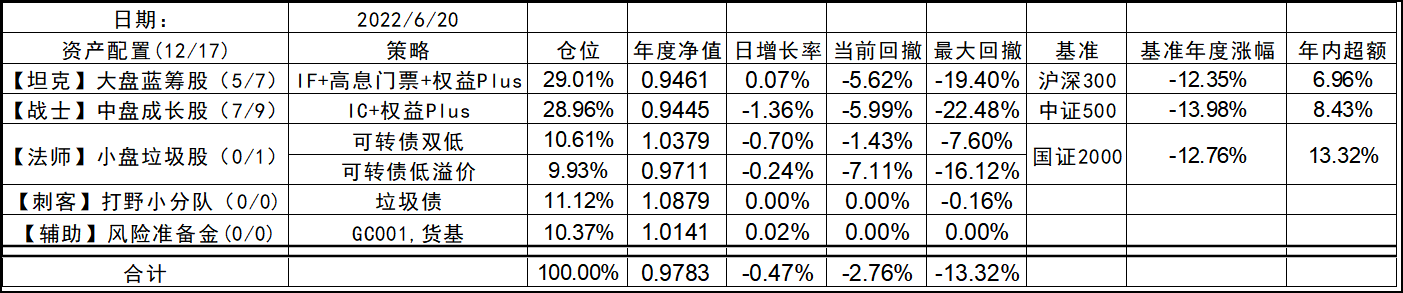

今天市场整体还是不错的,个股大多数是上涨的,不过归功于可转债新规,今天净值下跌了~

2022-06-20 19:38

发表回复