你的IC或IF的30%是权益占总资金的30%,还是保证金占总资金的30%。如果是权益占30%,那保证金占不到5%吧,那么IF和IC杠杆节省了50%的资金,是怎么使用的?这部分资金需要在指数大跌时被迫卖出以补充保证金。那么什么品种能在指数大跌时被迫卖出不亏呢?求答案。

2022-6-10

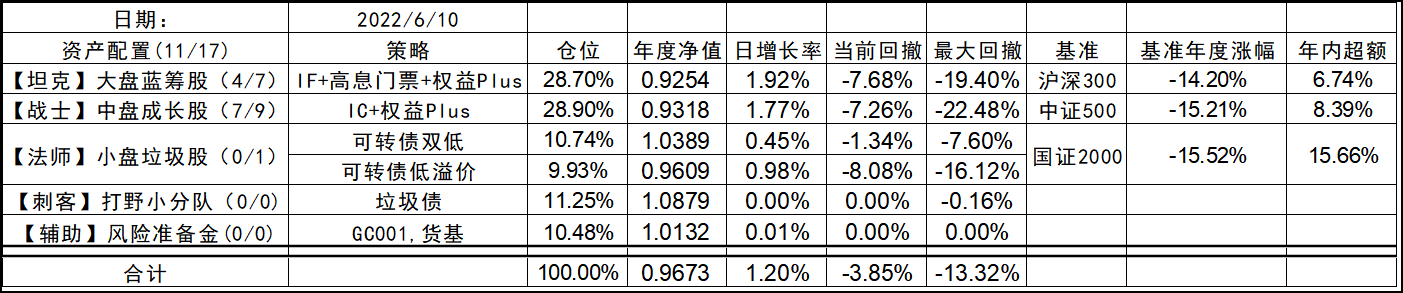

回答楼上网友@价值收购 的问题,关于股指期货IC和IF,肯定是使用对应的资产权益来计算仓位,因为我反对一切单一品种的杠杆。这样就会闲置大量的现金,当然,这部分资金可以投入到不同的策略上,基本都是和权益市场的相关性比较小的。就我而言,是以固收和市场中性策略为主,当然具体投什么标的需要看当时市场的情况。比如2021年初,可转债大量跌到100以下,摊大饼购入也能获得4%以上的到期收益率,还白送一个看涨期权。这种情况下,我把全部的闲置资金都买成了可转债,作为现金替代。当然,如果发生最不利的情况,指数和可转债同时大跌,可能需要止损部分仓位的可转债去补充保证金,其实这个在投资利率债一类的固收时可能同样存在。但是毕竟保证金一般一次也只需要最多补10%,可以分批执行。虽然会有一定损失,但是流动性只要没问题,不发生爆仓之类的事件,长期来看也是问题不大的。

其实,这就是我之前提到的权益+。因为固收+这个概念早已被人熟知,基本就是用固收的收益去博权益或是期权,在下有保底的同时,把收益的波动加大,给人一种可能获得远超固收收益的幻想。而实际上,由于小概率事件毕竟很少发生,其期望收益往往并非较固收有很大变化。而权益+则不同,利用权益持仓完全享受权益波动收益的同时,利用保证金机制释放出来的资金去做固收或市场中性策略,是妥妥的指数增强,而且我认为权益+类型的指数增强才是真的增强。靠多因子选股的增强,我称其为伪增强,更像是个主动投资拿指数当业绩参考而已。

而要把权益+执行好,两个方面必不可少,就是资产间的久期要匹配,流动性也要匹配。比如我们买IC,假如历史上中证500最大回撤是70%,那至少20%~30%的资金是绝对安全的。这部分就可以几乎不受久期和流动性的限制,可以去参与一些激进且流动性差的正期望策略,比如极端的低价垃圾债都是可以的。而另外30%~40%的资金,由于要应对指数下跌时的保证金补充,必须具有极强的流动性,这时就只能配置流动性好的固收、市场中性策略等等,当市场暴跌时可以随时变现补充保证金。

这种情况下,权益仓就变成了一个做固收的随借随还融资器,如果市场上涨,融资额度就会变大,反之则融资额度会变小。当然,这里面重要的变量就是融资成本。依赖于股指期货长期折价,这个成本破天荒的长期为负,我想除了这,哪儿也没有这等好事。那未来期指贴水变升水了呢?我相信最差的情况,升水不可能长期维持在无风险收益之上,否则期现套利者就会蜂拥而至。那样我们最差就是以无风险策略去融资,我想固收及市场中性策略做到超越无风险收益是最基本的吧。所以这个策略理论上应该能长期持续下去,只是现在贴水的状况不一定能长期持续,也就是未来利润有可能会降低罢了。

今天基本把昨天跌的又涨回去了~~

2022-06-10 16:27

发表回复