最近看了《运气的诱饵》(”Addiction by Design: Machine Gambling in Las Vegas” written by Natasha Dow Schüll.)这本书。这本书探讨了拉斯维加斯的机器赌博世界,以及它们是如何被设计成让玩家上瘾的。其中着重研究了视频扑克和老虎机,探讨它们是如何被编程创造出一种令玩家上瘾的体验。同时探讨了造成机器赌博成瘾的社会、文化和经济因素。在整本书中,Schüll运用了广泛的实地调查和采访,包括玩家、赌场员工和游戏设计师。她认为,机器赌博成瘾不仅仅是个体行为问题,还受到更大的社会和经济力量的影响。(摘要by chatGPT)

其实我有时候在想,天天在电脑面前盯着盘面滚动的数字进行交易,是不是本质上也类似于玩机器赌博,而且这个行为披上了“投资”的外衣,让不少人误以为这些时间盯着黑红绿交错的屏幕是在干正事。我想电子化交易是否可以等价于赌场里赌博机器,而我国股市开放初期,那种柜台交易就类比于传统的牌桌上的赌博。而电子化交易的便利性一定程度上提升了资产的流动性,这对市场整体来说自然是好的,但对于某个个体来说,则未必是好事。若沉迷于无畏的交易,最终损失的还是自己。

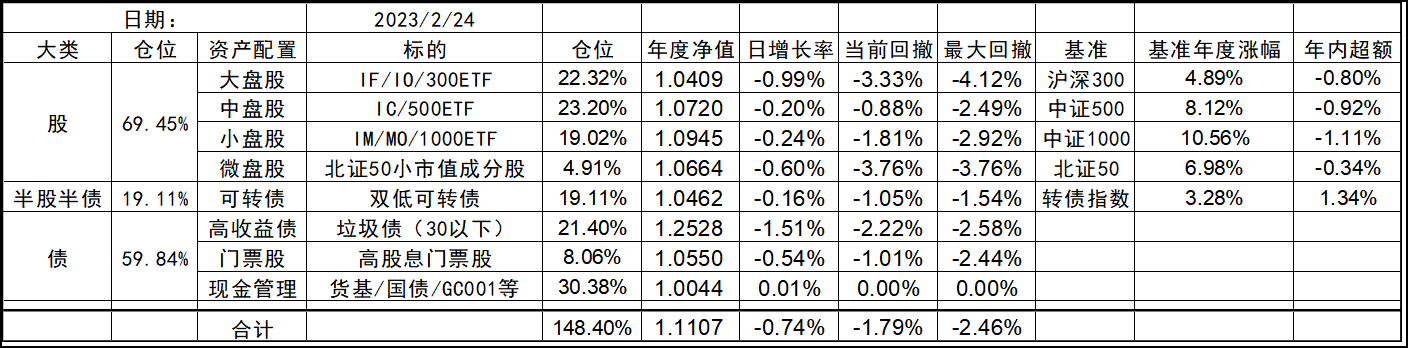

讲个我个人亲身经历,对于我来说纯基于盯盘的人工交易可以理解为赌博,而最终的结果大概率是娱乐消磨了时间,对于赚钱的贡献几乎为0。我从2020年底开始小仓位做垃圾债策略,大概就是30以下买,然后持有到期看底牌,当然如果有机会涨到60以上也会按计划卖掉一些,但这些操作基本都不用看盘,大概就是收盘前看看价格,然后执行买入或卖出操作就好了。然后,偶尔会蹦出来一些波动剧烈的债,比如21年底的世茂债,且由于是债券,流动性并没有很好,经常买卖价差就高达10%以上,这样挂买单买入后,再挂卖单,运气好的话,几分钟内就可以赚10%左右。我想这大概就是个诱饵,引诱我不顾策略,在40以上买入世茂股份的债券靠盯盘做差价。而世茂的债券就成了我21年底到22年初的主要交易对象,过程中每天盯盘,也确实赚了不小的差价,大概相当于把成本从50降到了40,然后就没有然后了,世茂出了最差的方案后也陆续停牌了,最后债券也和其他的一样最低跌到15左右,反而成了我所有债券持仓中亏损最大的一只。

曾经认为这种高波动的债券适合做投机,这就好像赌场中某台老虎机给人更赚钱的幻象,他初期是会让你尝到甜头,但那些只是诱饵,吸引你不断在这里娱乐消磨时间而已。同样的例子还包括看盘盯可转债的脉冲,有的时候抓住脉冲能赚钱,有的时候也可能脉冲提前卖飞,算在一块也不好说到底赚钱了没有。如果认为盯盘是娱乐,能带来快感,那么其实不赚钱甚至花点钱都值,但如果认为盯盘是工作,是为了赚钱,那么可能就得不偿失了。

毕竟,跟电脑程序比起来,人类的盯盘效率实在是太低。而现在无论在债券还是可转债都充斥了大量的机器人,我想人工智能大概率目前智力上远不如人,但要比较盯盘这种眼力活,那可是秒杀的。所以现如今,虽然我偶尔也会盯盘,但每天会尽量控制在30分钟以内,就权当是娱乐消遣吧。

2023-02-24 15:34 来自北京

求教现在垃圾债还能像以前一样投资吗?个人投资者还能买Q债吗?

不能了,目前个人开了合格投资者也只能买极少量Q债。这个品种基本上对个人来说彻底关门了

不能了,目前个人开了合格投资者也只能买极少量Q债。这个品种基本上对个人来说彻底关门了