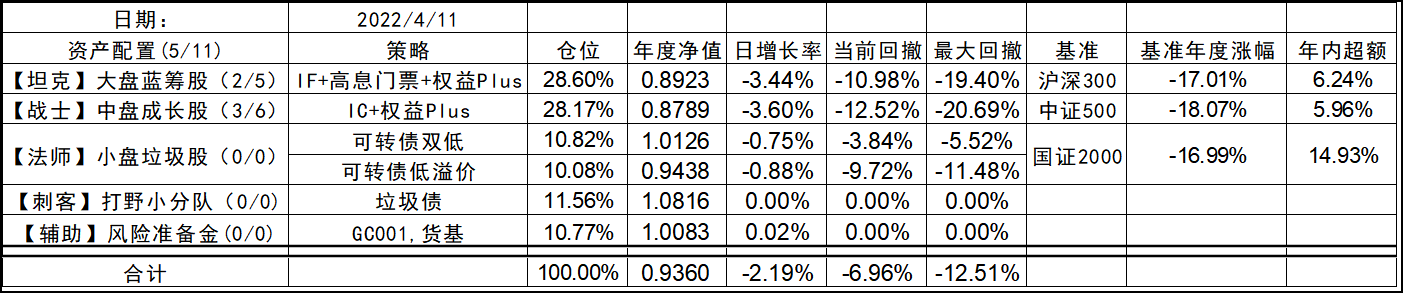

2022-4-11

今天又双叒叕暴跌了,不过经历了3月份的暴跌,相信大家都能从容应对了。不过,涨涨跌跌,对于不择时的我来说,并没有什么意义,涨了也不赚钱,跌了也不亏钱。但是,在下跌或是上涨的剧烈波动中,衍生出来套利机会,才是我关注的。毕竟,贝塔收益只是“赌场”开出的“大小”而已,套利所得才是“赌场”的“抽水”。

IC/ETF轮动,之前一直用IC替代中证500指数,可以通过每月滚动获取贴水,这个很多人都在做,只要不上杠杆,保证好流动性,就没有任何问题。特别是最近,中证500时而贴水,时而微微升水,这样就获得了与500ETF轮动的机会。以IC2204当期为例,上一期IC2203结束时,我持有的是500ETF。3月21日时,IC2204达到了60点以上的贴水,果断将500ETF换回到IC2204,而到了3月31日,IC2204又近乎没有贴水了,又换回了500ETF。一个来回,扣去交易费用和滑点,净收益50点指数点。结果到了今天盘中,IC又出现了30+点的贴水,而且本周五就将交割,这30点必然收敛。于是IC2204这个月,收获了80点的阿尔法,也就是1.3%左右,年化有16%了,还是很可观的。

地产垃圾债,上两周反弹了两周,今天又爆出世茂股份债权可能展期。于是又崩了,不过这次还比较含蓄,跌了20%,一个停牌后就止跌了。我按计划直接卖出了持有的20世茂G1和G3,50元直接全部买入了20世茂G2。还是那个原则,价格接近买收益率高的,价差大买价格低的。下午20世茂G2就反弹回去不少,最多时涨了15%,而20世茂G1还在原地踏步。于是我把一半的20世茂G2又换回了20世茂G1,这部分平白无故的多了10%免费的20世茂G1的债券,剩下的一半等两者价差再扩大15%,再换到20世茂G1。盘后一统计,今天世茂债券虽说跌了不少,经我套利操作,居然保持账面上是持平的,这就是套利的威力。

下路的半伽马薅羊毛策略(虚值CALL+delta平衡)貌似可以开始玩了。我准备拿出我坦克仓位中的30个delta来玩玩做个实验。基本策略是按2.5%/月的虚值度,平均配置下月和隔月的虚值CALL。比如今天收盘,510300价格在4.1左右,那么我会各用一半delta配置300ETF购5月4300和300ETF购6月4400,然后每天收盘做delta平衡,维持delta=30。相信这回GAMMA应该足够了吧,希望薅到的羊毛能够大于时间价值的流失。测试看看相对于一手IF,有多少超额收益~~~

上面举得3个例子,共同特征都是不管涨跌,只看套利,而这也是我所有策略的核心。

今天净值有所回撤,不过却我非常开心。因为相对于沉闷的不涨不跌的垃圾行情,暴涨暴跌的行情实在是太让人兴奋了,因为赚钱的机会终于来了~~~

2022-04-11 17:11

发表回复