2022-4-6

今天虽然大多宽基指数收绿,但一堆去年表现不佳的比如房地产、银行等收获了不小的涨幅。话说不少房地产公司从最低点起来都差不多翻倍了。是危机解除了?我看还远远未到。是债券不会违约了?头部的融创上周才刚展期完成。好像这些公司也没有发生什么实质性的变化,但是股价已经是要起飞的节奏。

我没有持有任何一只地产个股,但我买了一堆地产垃圾债。今天打开了自选的排行版,要不是有2个涨了20出头的,肯定还以为是打开了创业板或是科创板的涨幅排行。再加上上周的涨幅,仅仅1周的时间,不少债券从底部都涨了60%+,看来垃圾债确实比股票要刺激多了。

明天20融创01就要放出来了,目前16融创07已经涨到了50出头的价格,那么市场对20融创01这一确定现金流+质押债券的定价就会很有意思。我拍脑袋猜应该会回到70以上吧,在上上周底部抄底的,估计半个月就收获了100%的收益,确实很刺激。

今年的地产垃圾债,就像去年的可转债,底部都是令人发指的低。并不是说债券跌倒30以下就是很低了,毕竟历史上也出现过很多。但是一个行业,甭管违约没违约,躺平没躺平,清一色统一跌倒破产重整价,一定是哪里出现了问题。据我这2个月的观察,我认为一大原因是买盘是极度稀缺的,由于限制了买入主体以及大机构风控的限制,只有少量相对灵活的机构可以参与到这里面来。当一个机构要砸盘时,无论价值几何,这些买入的机构就像约好了一样,不到30以下不出手。这样直到一个债券跌到30以下,才会出现一定量能的成交。而砸盘完成后,这些债券会随机波动一段时间,直到有新的资金进来,重新价值发现,或是有新的砸盘进来,将价格砸到更低。而新增的资金,可以是来自债券的利息、债券的兑付以及新入场的债券投资机构。而即将兑付的紫光债券回款后,数十亿级的资金又将进入这个小水池,如果没有新的利空,可能也很难再捡到便宜货了。未来边轮动,边缓慢减仓吧。。。

这就引申出另外一个我一直在思考的问题,不能持续的策略不是好策略,哪怕短期内很暴利,也很难重仓长期参与。就好像公司的非经常性损益,并不怎么能提升公司的价值,而主营业务才是公司赖以估值的核心。所以这种机会,我就当身处这个市场中打的一个副本一样,有收益固然好,更重要的是这是一个不错的投资经历,未来每隔一段时间也一定还会出现,出现的时候,小小参与一下就挺好。

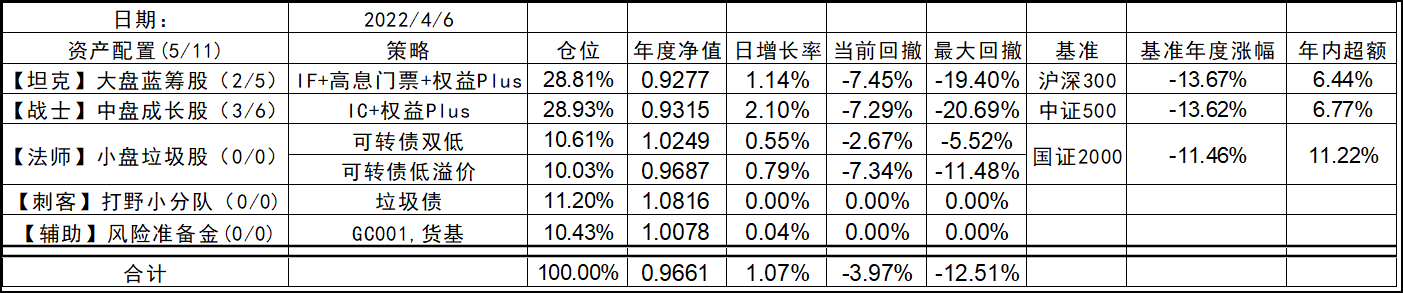

得益于门票股和垃圾债,今天全线收红。希望再接再厉,指数还在地位,离最高点却越来越近,这种感觉还是不错的~

2022-04-06 17:37

发表回复