2022-4-7

之前集思录上曾经热烈讨论过通过000290(鹏华全球高收益债)曲线抄底廉价的中地美债,结果发现可能是行不通的。一方面基金经理在面对巨额赎回时,会遇到流动性危机,特别是持有暴雷的债券时,由于无法很快的进行抛售,导致基金经理必须抛售流动性相对较好其他债券,导致暴雷债的持仓占比越来越高。随后在处置该暴雷债时导致基金净值遭受更大的损失。而且,基金经理也有很大的概率会清仓这堆暴雷债后转向其他类型的相对安全的债券,从而给基金持有人造成永久性损失。

我想,这次爆发出来的并非个例,而是开放式债基的硬伤。我翻看另外一只表现垫底的民生加银鑫享债券基金,该基的以国内债券市场为主的。去年3季度以前,该基金表现的中规中矩,没什么问题。从3季报来看,其规模在40多亿,其前5大持仓中只有一个暴雷债——20融创02上榜,共持有1.9亿的面值,占基金比例为4.79%。可能就是这不到5%的20融创02,让基金在去年年末遭受了灭顶之灾。下图是该基去年底的日度净值:

按理说,去年年末20融创02是可以轻松在50以上卖掉的,对基金的影响也顶多是2.5%的净值下跌。但看看去年该基年末的净值表现,作为一个债基,半个月连续下跌了近20%,实在是让人看不懂。那么原因只有一个,就是这只基金也遇到的流动性危机,造成了“挤兑”,基金不得不大量变卖债券,流动性好的先卖,造成垃圾债券占比突然升高,然后处置垃圾债时造成了额外的损失。也就是说,后赎回的基金投资者给先赎回的买了单。然后看年报,这只基金仅剩5亿左右的规模,缩水近90%,年报中前5大持仓悉数变成了国债或是国开债这种近乎无风险的债券。也就是说,这种损失永久性的形成了。

基于这些教训,如果要我来设计或是管理一个债券基金的策略,应该参考银行的策略,首先做到足够分散,最好单个主体的信用债不超过1%,同时排名前5的最好是利率债,这样不会出现暴露持仓的风险。同时设置一定的拨备率应对违约风险,同时使用侧袋机制防止估值偏差,以便更好的保障基金投资者的利益。而不要出现基金持有者为赎回者买单的不公平现象。在没有这些保障机制前,投资债券型基金还是要擦亮双眼,不要吃肉没赶上,却凭空挨了打。

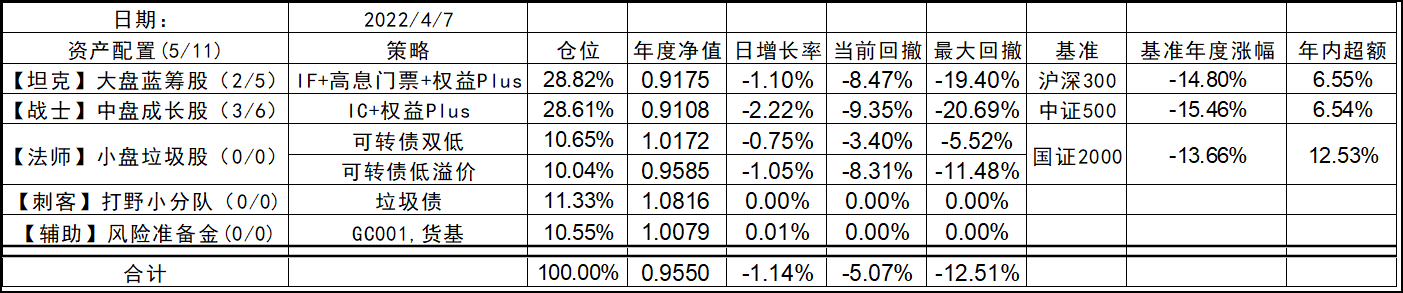

今天市场比较萎靡,把昨天涨的基本又都跌回去了。还是慢慢熬吧!

2022-04-07 20:38

发表回复