2022-3-25

原来P2P频繁暴雷的时候,流传着这么一句话,你看中了他的利息,他看中了你的本金。以前投P2P既然期望获取高额利息,那就要承担暴雷的痛苦。没想到世风日下,现在大批的3A债违约的违约,展期的展期,让人不禁感慨,为了那点利息真的值得把本金投入进去吗?

其实我们在资本市场中投资,收益的来源可以分为两大类,机构账户在计算增值税时也是分开计算的。即资本利得收入和利息收入。资本利得来自于买卖价差,利润来源于在你买入后,由于各种原因有人愿意以更高的价格买过去,其中我们常见的通过交易所获取的利润大都属于这种类型。而把本金出借收息的方式获取的收入则是利息,常见的银行贷款,券商的两融,利率债,信用债都属于这种类型。当然也有两类的结合体,比如可转债,高息股,REITS等。

而过去的经验让我越发的觉得,对于大多数普通投资者,以资本利得为主投资门槛要相对低一些,虽然这种交易更像一个赌场,甚至有点CX的意味。这里的门槛低,并非资金门槛,而是策略的可行性及投研的成本来说,普通投资者并没有压倒性的劣势,虽然不一定赚钱,但至少不是一条错误的道路。

而相反,固定收益看似风险很低,但是对于普通投资者的门槛却是是极高的。P2P已经被证实是个伪命题了,如今的地产债也在把信用债市场推向崩溃的边缘,究其原因,是属于本不应该参与这项投资的主体进入了这个市场。不是了解个YTM,久期,会根据财报分析还款能力就能在这个市场赚钱的。这个市场的真实主体,其实是各大银行、保险们,连公募债基都仅仅是业余玩家。具备完整的投资固定收益策略体系的他们,且具备足够的研究能力,信评能力,资金实力,融资能力以及且做到足够的分散,以杠杆的方式赚取利息差。这些,都是我们普通投资者不具备的,如果想收息,最好的方式还是降低预期,最多买点国债、银行存款、逆回购这种基本等价于主权信用的固收产品。而每个基点的利差,都带来了超额的风险,我们又没法做到银行的固收架构,又凭什么能赚到那个超额利息的钱呢?

所以,永远不要因为利息高而投入你的本金。这句话对CX适用,对P2P适用,对民间借贷适用,对REIT适用,对高息股适用,对3A信用债券同样都适用。

而我们去投暴雷债,最好在30以下购入,没有人会去看YTM和久期。这个时候,这些垃圾债就不再是固收标的了,相对于银行保险,我们才摆脱了劣势的地位,至少和他们站在同一起跑线去博弈。这些”堕落天使“摇身一变,变成了一个还款期权,你只需要支付几年利息的价格,就有可能获得本金和利息,这才应该是投资垃圾债的正确姿势。

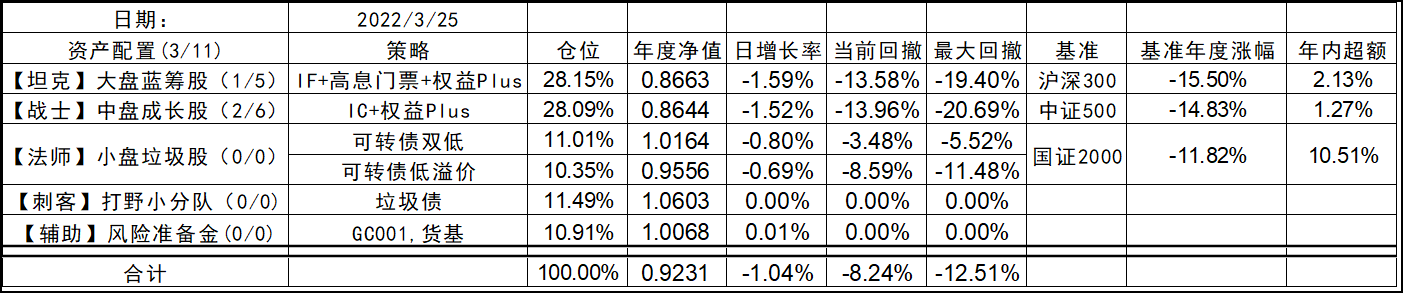

今天市场又来了一记重锤,不过经历了前两周,大家心中应该波澜不惊了。至少我一天完全没关心指数,看着地产债的标的越来越多,价格越来越好,富力、龙光、融创、正荣这些跌破30的全部都基本建仓完毕,垃圾债的大饼,经过了3月的洗礼,总算是摊起来了。剩下的就只是耐心的等待了~~~

2022-03-25 17:15

发表回复