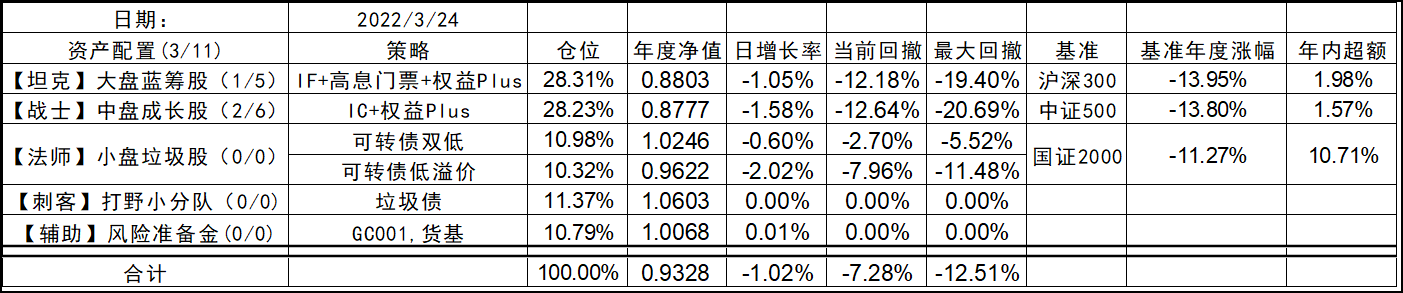

2022-3-24

这周以来,股票和转债不温不火,当然偶尔也有一两个转债充当出头鸟,涨到140以上,于是毫不犹豫的卖掉,沦入110以下的。倒是垃圾债市场,因为融创的展期意见征求炸开了锅。一石激起千层浪,整个地产债都出现了一定程度的下跌。

之前,我一直在疑惑一个问题,为什么同一家公司的债券,快要到期的能卖到90+的价格,而一年后到期的才40多。首先出现这种情况的,是世茂股份的债券,而且世茂最早到期的两期确实都如期偿付了,说明公司还在努力的挽救。那么这种情况下,远期的债券是否被低估了呢?再看看最近的融创债,可能是最后一刻资金筹备上出现了问题,使得前期筹款的预期没有达到,那么是否是近期的价格被高估了呢?

我觉得,要回答这个问题,首先要分析近期到期的债券,如果说远期是市场对公司未来还款能力的定价,那么临期的债券则只跟公司的资金安排有关。我相信,如此体量的公司,单独去还任何一期几十亿的债券,应该都问题不大。有问题的,是近1年即将到期的全部负债,那么公司就会面临选择,到底是选择继续履约,像世茂一样优先偿还近期到期的债券,尝试维持公司的信用,但也不一定能借到新钱。还是提前打算,为未来的所有债务的综合清偿,甚至是破产重组未雨绸缪,这样,留足现金一方面能够继续维持一段时间的运营,也为破产重组时留够和债权人谈判的筹码。

所以,不同的公司,对于自身发展的认知不同,抑或是承受的形形色色债权人压力不同。可能就会做出截然不同的选择。如果公司未来确实不具备持续还款的能力了,那么及早重组可能是对各方更优的选择。但最终的决策,大概率是多方角力的结果,我们只看到了冰山一角。保交房,银行大债主等等说实话优先级都排在咱们债券持有人前面。除非现金付到帐上,否则就不要轻信一个低评级公司的还款承诺,同时应该积极的维护自己的权益,合理合法的给公司施压,相信结果至少也会好一些。

试想一下,一个输红了眼的赌徒,面对一堆债主的围追堵截,你会相信他马上还钱的承诺吗?这个时候还会借他钱的,估计也只有高利贷了吧。那赌徒们拿到高利贷的钱,是会继续去赌呢?还是还款给之前低息借款的债券人呢?

经过了两周大幅的波动,市场恢复了往日的平静,又开始了涨一天,跌一天调整,估计是在酝酿一个新的行情吧!

2022-03-24 17:56

发表回复