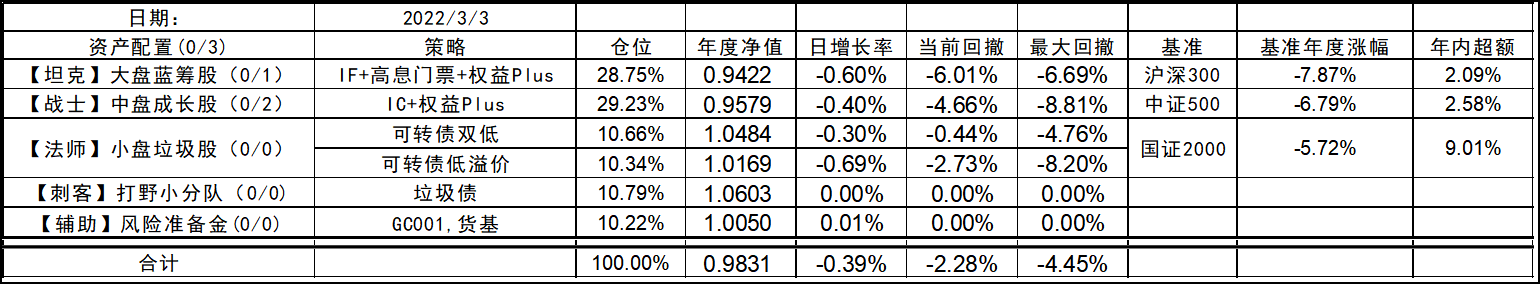

2022-3-3

百度百科上的解释是垃圾债即垃圾债券,是指主要由信用等级较低或盈利记录较差的公司发行的债券。由于信用等级差,发行利率高,此类债券具有风险较高同时收益也高的特征。在美国,垃圾债很早就有,不过一直没什么人关注。直到上世纪八十年代,被称为“垃圾债券”之王的迈克尔·米尔肯将垃圾债推向了大众的视野。

垃圾债一般有两种,一种是从高等级债滑落的“堕落天使”,这种就类似于最近2年暴雷的那些3A债,本来是高评级、低票息高等级债,却因为经营不善,资金链断裂而违约,债券也沦为垃圾债。另一种是“垃圾”公司发行的债券,一般是一些不见经传的低等级中小企业,以高票息发行的债券。这种在我们市场中也有不少,在2年以前暴雷的也基本上都是这类公司为主。

其实这两种垃圾债还有很大的区别。一般我们认为债券是通过支付本金,获取利息的固定收益标的,那么其YTM与无风险收益的差值,就是风险溢价。如果最终年化违约率小于风险溢价,那么这项投资就可以一直持续下去。而“堕落天使”显然已经脱离了债券的范畴,当YTM无法有效衡量收益率时,它更像一个被人遗弃的废纸,就好比一个深度虚值的期权一样,这个权利就是债券最后的回收值。若回收值大于你支付的“权利金”,游戏便可以持续下去。其最大的特点是价格越低,风险就越低。

而对于后者,在米尔肯认为,在利率风险很大的时期反倒能保持稳定,因为其回报是与公司的发展前景相连,而不是同利率挂钩的。在市场行情下跌或剧烈动荡时往往意味着较小的风险。所以“垃圾”公司发行的债券更像是在买股票?我对此是表示质疑的,因为这种垃圾债仍然是债券,最好的结果也仅仅是还本付息。所以这种垃圾债仍然是标准的固定收益,需要风险溢价大于违约率。但一个不可忽视的因素是,风险溢价越大,公司承担的融资成本便越高,且风险溢价不可能无限上升,一般到10%就到头了。这样的公司进入良性循环的概率往往也很低,违约率极高。就好比一个借了高利贷的人,你会期待他的财务状况越来越好吗?

所以,我认为“堕落天使”可以小仓位玩玩。而高票息的债券就算了,就好像俗话说的,你要他的利息,他可是要你的本金,就跟P2P一样,这种商业模式是很难持续下去的。

最近市场还是比较无聊的行情,涨一天,跌两天的。地产“堕落天使”们也在一个个坠落,好消息昨天意外收到奥园的利息,紫光的钱应该快要到账了,这些前期的投入能为后来源源不断地输送弹药,也希望子弹能飞一会,给更多好价格的标的。

2022-03-03 20:35

发表回复