2022-2-23

在刚开始投资的很长一段时间里,我都是很关注PB这个指标。因为一直相对比较保守,不愿意支付过多的商誉或是预期价值,所以跟大多数优秀的公司是无缘的。但也有一个好处,就是安全性也相对高一些,因为毕竟大多数情况下公司的价值是有相应的资产支撑的。当然,少数情况下,净资产也有很大的水分,比如隐含了过高的商誉,抑或是资产大部分是机器设备等几乎没有什么清算价值的资产,当公司发生危机时,这些净资产的水分会迅速被挤干,这也是低PB投资方法存在的最大风险。

然而相对于PE,PB中虽然P波动比较大,但净资产B的波动通常较小,因此PB的变化主要还是来自于P,也就是PB其实是经过净资产调整的股票价格。可以让不同公司的价格高低,或是同一公司不同时期的价格进行价格水平的比较。同时,如果公司的净资产越接近清算价值,其参考意义就会更大。这也是大多数金融类公司更适合运用PB进行估值的原因。还是用昨天的三个例子,看看PB是多少:

【例1】先考虑一个极端案例,比如一个公司,未来毫无发展前途,公司管理层也意识到了这个问题,于是遣散了公司所有员工,变卖所有的资产,也清偿了所有的负债。最后公司剩下一堆现金去买了国债,获得无风险收益,这样的公司,你认为PB应该值多少呢?实际上,观察这类公司在港股或美股上交易,大概率只有在净清算价值下还有相当幅度的折价,才能吸引捡烟蒂的投资者进入。那么假设无风险收益是2.5%,贴现率10%的情况下,这种公司的PB大概在0.25倍左右。

【例2】然后有一个公司,经营着稳定的事业,净利润以10%的速度稳步增长,考虑未来10年的盈利总和按10%的年化折现,10年后盈利不再增长。这种公司的当前PB大概在2.1倍左右。10年后的PB大概会降到1左右。

【例3】还有一个公司,当前几乎没有什么净资产,但是盈利能力特别强,预计近十年的净利以50%的速度高速增长,之后按例2中的轨迹继续发展。那么这种公司当前的PB是没有意义的,十年后同例2大概PB在2.1倍左右。

所以,PB大于2的公司,理论上至少应该匹配10%的净利增速。否则,一个没有任何增长的公司,如果能获得10%的净资产收益率,则只能够维持1倍左右PB的估值。这也解释了为什么大多数金融类公司的PB在1附近。而一个高净资产,低收益率的公司,其本质是一个财富毁灭机器,市场会给他0.5PB以下的价格。所以仅看PB去做投资风险也巨大。我有不少投资失败的案例,都是在0.5倍以下的PB进入,但可惜,公司的净资产其实没有什么价值,其净资产会随着公司破产迅速消灭。这类公司,与其买去买它折价的正股,远不如去买它相对面值深度折价的垃圾债。所以如果参考PB这个指标,可以选择PB在1附近的,业绩稳定的公司。或者选择PB>2时,就更应该看PE以及其他指标来判断公司的增长性,当然如果其他条件均相同的情况下,仍然时PB越低越好,因为就如前面说的,PB本质就是经过净资产归一化后的股票价格而已。

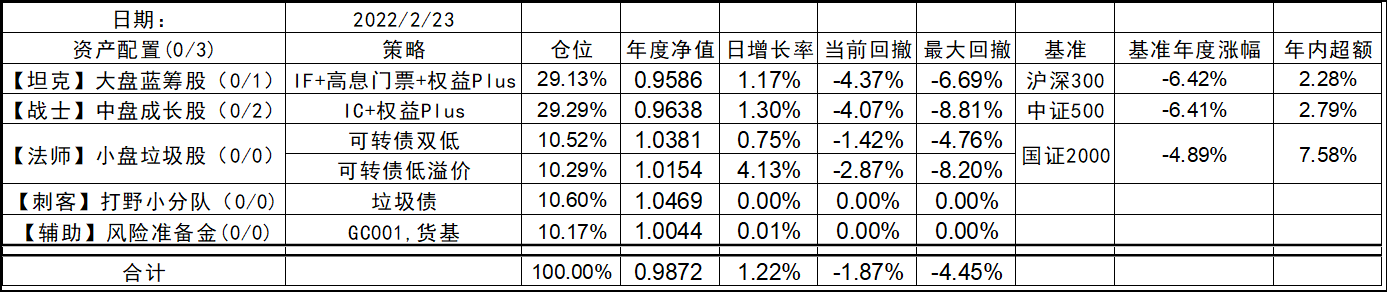

昨天刚遭受一记暴击,今天又马上回血,这种上窜下跳的行情对趋势投资者就是灾难。值得一提的是,今天低溢价转债策略收获了今年为止的最大日涨幅,达到了4.13%,看了下主要是华通和洪涛的贡献,貌似转债最近又开始走妖的迹象,沉寂了一年多的腰债又来了吗,继续拭目以待~

2022-02-23 16:35

发表回复