除了利用指数型基金投资指数,另一个重要的投资工具便是股指期货和期权了。之所以把股指期货和期权放在一块,是因为他们不光可以相互替代,而且价格也常互相作用。

股指期货相对简单一些,这里仅从做多的角度,就是占用10~15%的保证金,然后享受指数的所有涨跌幅。充分对冲的成熟市场里,股指期货应当是略微升水的,升水的幅度应该等于保证金以外部分的货币资金到交割日的无风险收益的现值减去交割日前的分红回落点数的现值,这样才不存在套利的机会。而A股市场由于缺乏完善的做空机制,或短期受市场情绪影响较大,股指期货经常出现大幅的的贴水,偶尔出现一定幅度的升水。特别是中证500股指期货(IC),在2015年股灾时,其贴水曾一度到达了25%(非年化),也算是非常极端的情况。股指期货对于散户不太友好,单手基本在100万以上,这可能是股指期货替代指数唯一的缺点了。

而期权则更复杂些,这里仅简单介绍用期权替代或更优替代指数的方式。一般用期权合成指数,用的是合成多头策略,就是卖出某行权价的PUT同时买入相同行权价的CALL。当然,当股指期货贴水时,合成多头也会贴水,这时也可以考虑用时间价值为负的中等实值CALL来替代指数,相当于免费买了个保90%+的保险,也是个不错的选择。

所以还是以沪深300指数为例,基本等式关系为:

沪深300全指 = IF + 无风险收益 = 卖PUT + 买CALL + 无风险收益

当卖PUT时,就相当于获得了一个面值100,价格110左右,溢价率为0的双低值110的可转债:

沪深300可转债 = 买CALL + 无风险收益 = IF + 无风险收益 + 买PUT

上面的等价关系是无套利情况下的,正常的市场,大家可以哪个便宜就持有哪个。

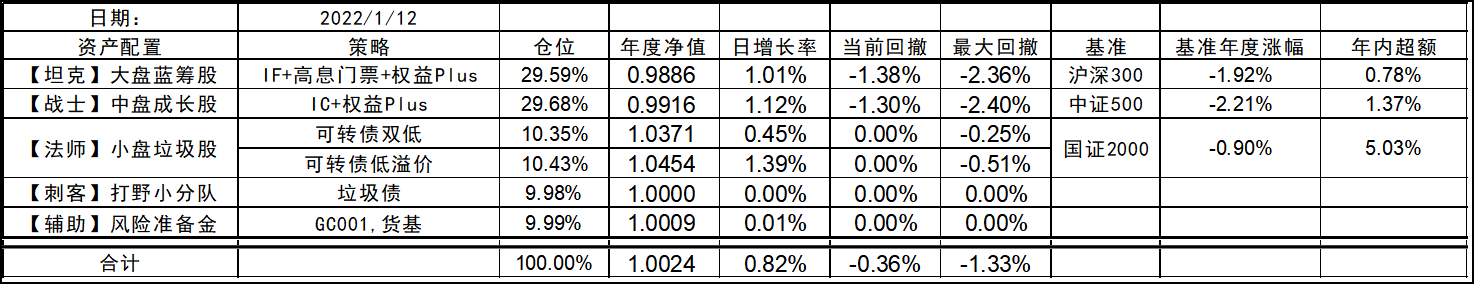

今天市场让所有人都回了一口血。最近低溢价转债策略表现抢眼,正常应该时月底轮动。今天湖广转债出现了20CM的脉冲,果断临停后的集合竞价194轮出,沦入了149的东财转3。转债继续创新高,总持仓也再次露出了水面。

2022-01-12 17:22

我这低溢价还是选的阈值没定那么高。大概限制条件是价格150以下,溢价率20%以下的,溢价率越低越好,然后一个月轮动一次。