原文地址:https://www.jisilu.cn/question/429326

大家知道上周梅姨去旅游了,然后紧接着又赶去出差,就没顾上更文。再加上,最近的行情也实在乏善可陈,没什么好写的。港股打新这边,这几天就是陆续开奖的行情,也不用写新股分析了。梅姨正好可以回归初心,写写投资科普文了~

今天继续写《可转债基础》系列吧~

大家知道梅姨一直想写一个关于《可转债玩法》的系列。但是可转债的概念实在太多了,而且相互之间又是互相关联的,如果连一些基础概念都没摸透的话,后面高阶玩法也很可能会理解不了。

所以,梅姨还是想先帮大家梳理一下最基础的内容,毕竟后面所有的高阶玩法都是基于对基础内容的理解和判断做出的。所以就产生了接下来的《可转债基础》系列。

在开始这个系列之前,如果你对于可转债还不是很了解的话,建议先把之前更基础的《可转债案例教学》系列看一下哦!

2021年上半年,可转债打新你赚了多少钱?

可转债案例教学(一):以浦发转债为例,详细讲解可转债原理及操作

可转债案例教学(二)投资新手如何判断可转债是否值得申购?

可转债案例教学(六)可转债的停牌规则更新

可转债案例教学(四)开盘前的暗战——集合竞价

手把手教你预测,可转债上市价格!

可转债破发潮来了吗?究竟什么样的可转债可以无脑申购?

什么样的可转债会破发?破发的可转债怎么卖?

可转债溢价率,到底为正好,还是为负好?那要看你屁股坐哪里了!

可转债基础(一)转股四要素之转股期、转股价、转股价值、转股溢价率~

如果你已经看过《可转债案例教学》系列了,相信你对可转债应该已经有一个基本的认识了。那再来看《可转债基础》系列会更好哦!

今天这篇是《可转债基础》系列的第二篇,第一篇我们讲了最基础的转股相关概念《可转债基础(一)转股四要素之转股期、转股价、转股价值、转股溢价率~》。今天我们来详细拆解一下可转债三大核心条款之一的赎回条款。

一、2种赎回方式

其实赎回条款严格来说分为2种。

一种是到期自动赎回,叫到期赎回。

这个很好理解,可转债毕竟是一种公司债,既然是债,就有借债期限,期限一到,发行人就将按债券的价值(面值+一定利息)赎回可转债。

以今天上市的国微转债为例,到期日是2027年6月9日,约定的到期赎回价是110元。也就是到期时,上市公司会以110元的价格赎回你手上的可转债。

第二种是有条件赎回,也叫强制赎回。

强制赎回是我们投资可转债要重点了解的条款,下面我们详细来拆解一下。

二、详细拆解强赎条款

1、怎么强制赎回?

首先,既然是要强制赎回我们手里的可转债,那你发行人打算怎么个赎回法呢?

是这样的,当可转债在转股期内,触发一定的情况时,发行人就有权决定,按照一定的价格强制赎回你手里的可转债了。

这里面有这样几点要注意:

(1)强赎一定发生在转股期内。

这点梅姨在《可转债基础(一)转股四要素之转股期、转股价、转股价值、转股溢价率~》中也说过的,强赎一定是发生在转股期,而下修只要是可转债存续期就可以。并且大多数可转债的转股期是从发行结束之日起6个月后开始计算的。

(2)“发行人有权决定”,也就是说这是发行人的权利。

既然是权利,那可以行使,也可以不行使。但大多数时候,发行人都会行驶这一权利,当然也有一些情况,发行人不会行使,这里不展开了,后面有空专门写一篇吧。

(3) “一定的赎回价格”,这个赎回价格通常是很低的。

发行人愿意出的赎回价格一般也就是100出头,通常是债券面值+当期利息。梅姨在集思录上找了几家强赎的转债,大家感受下这个强赎价格是有多低。

(4)“触发一定的情况”,强赎触发通常有2种情况。

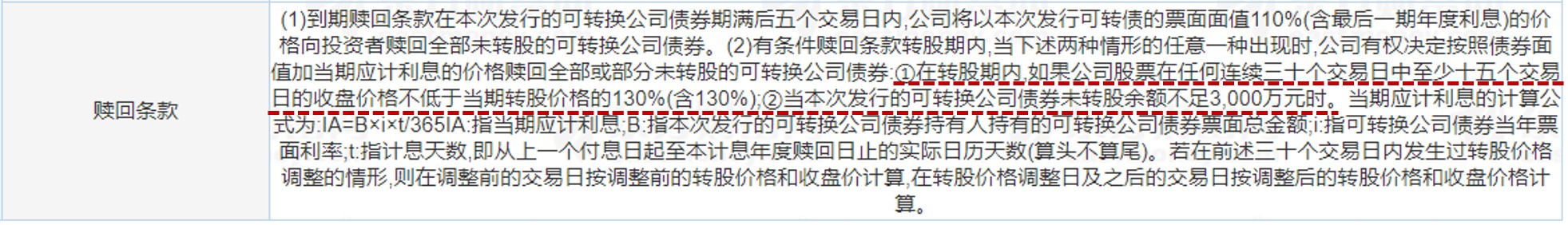

还是以今天上市的国微转债为例,其发行公告里约定了强赎触发的情况。详细公告及条款,大家可以去东方财富、天天基金、集思录等查看。

这赎回条款第1条就是我们前面讲的到期赎回,第2条就是强制赎回。下面我们详细来看看什么情况下触发强制赎回呢?

2、什么情况下强制赎回?

通常在以下2种情况下触发强制赎回,以国微转债为例:

(1)情况一:在转股期内,如果公司股票在任何连续三十个交易日中至少十五个交易日的收盘价格不低于当期转股价格的130%(含130%)时。

首先,正股价格要大于等于转股价的130%。如国微转债转股价是137.78元,那么强赎触发价就是137.78*130%=179.11元。正股价格至少要大于等于179.11元才会触发强赎。

第二,并不是只要正股价格达到179.11元就触发强赎,还需要满足一定的时间。需要连续30个交易日里有15天以上的日子,正股价格要高于179.11才行。30天是必须连续的,这15天可以是不连续的。

这第一种强赎触发情况,我们通常简写为“15/30,130%”。

当然,通常是130%,极少数也有125%的;30天内连续15天,也有的是要求30天内连续20天、连续10天也都是有的,具体还是看转债本身的约定。

另不明白什么是转股价格的,可回看《可转债基础(一)转股四要素之转股期、转股价、转股价值、转股溢价率~》

(2)情况二:当本次发行的可转债未转股余额不足3000万时。

比如2021年6月28日刚刚停止交易的英科转债,就是因为流通余额低于3000万了。

3、为什么会强制赎回?

那么,为什么可转债会设置强制赎回条款呢?这么做到底有什么目的呢?

梅姨在《可转债基础(一)转股四要素之转股期、转股价、转股价值、转股溢价率~》中说过,大家一定要记住可转债最重要的一点,那就是发行可转债的上市公司基本都不想还钱!

那怎么才能不还钱呢?就是促使大家转股,把大家手里的债全部变成股票,这样欠的债就不用还了。所以,上市公司所有的努力包括强赎,都是为了实现这一目的。

多说一句,通过这点,你应该也能理解,为什么我们说强赎一定发生在转股期了吧?因为只有在转股期你才能转股呀~

大家一定要记住,强赎不是目的,它只是一种威胁手段!

毕竟发行人的目的并不是真的要赎回你手里的转债,他只是通过这样一种方式来威胁你,“哼,你再不转股,我就要以一百零几的价格赎回啦!到时候到手的鸭子可就飞啦!”

一般情况下,面对这种威胁,我们都会乖乖转股,毕竟,能达到强赎条款说明正股价格至少130%以上了,赚30%+总比赚1%强吧。不过,现实生活中,确实也有人没有在赎回日前转股,导致强制赎回。所以,大家平时还是要关注一下自己手里的转债情况,集思录就可以查看哈。

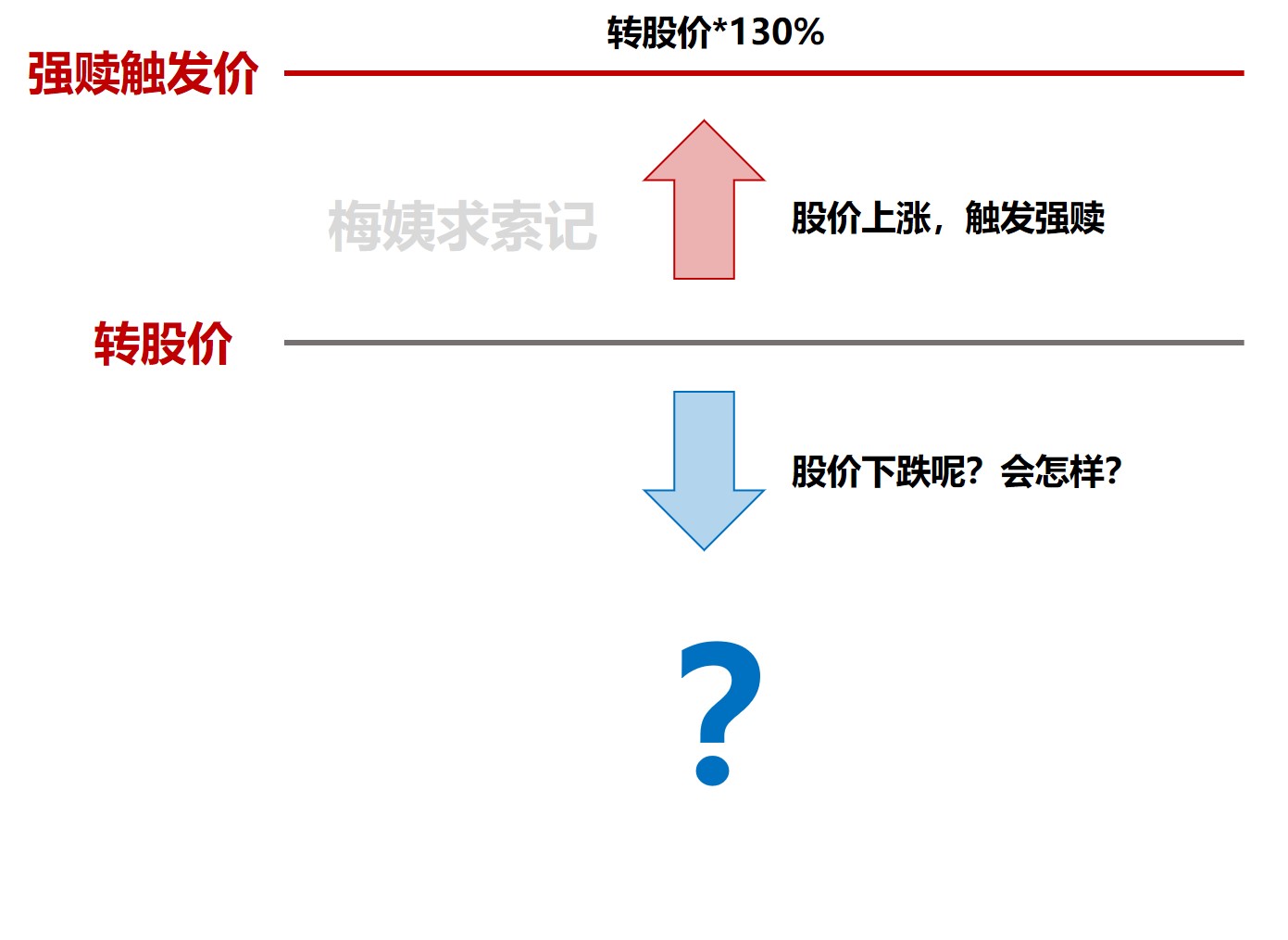

好了,到这里我们就知道了,正股股价上涨,高于转股价的130%时就会触发强赎条款。那么如果正股股价下跌呢?又会发生什么情况呢?这就牵扯到我们下面要讲的下修和回售条款了。

关于下修和回售条款,我们下篇再讲,欢迎持续关注!梅姨更文不求别的,只求你能帮忙点个赞,多多转发一下呢!

发表时间 2021-07-14 16:54

发表回复