我发现一个奇怪的现象,经常和身边的朋友聊起股指期货,大家的第一反应都是风险巨大。问为何?一般回答是杠杆很高,一不小心就爆仓了。但反观大家在买房时,第一套房以前20%现在30%的首付,就可以享受100%的资产,也就是3.33~5倍的杠杆,大家也没有觉得风险很大。这是什么原因呢?

首先看看股指期货,只需要支付20%以内首付(保证金),等效融资利息为0甚至倒贴。但股指期货存在急速下跌没有资金去补充保证金而被强平得风险。以中证500指数为例,历史上以年为单位,指数跌幅最大的年份是2008年的-60.8%, 其次是2011年的-33.8%和2018年的-33.3%。也就是大于2倍杠杆,过去你会至少爆仓1次,而大于3倍杠杆,过去你会至少爆仓3次。但是,如果你的杠杆率<150%,只要别买在最高点,则大概率不会爆仓。而大家经常能看到新闻里对期货爆仓的报道,应该是被动的接受了很多风险教育。

而中国的房地产市场也就发展了短短几十年,大规模的发展也是在2000年以后,房地产伴随着这些年城镇化进程,特别在一线城市一直呈现出大部分时间慢涨,少部分时间猛涨,极少的时间回调。且大多数人买房都是为了自住,而不是投资。所以在买房时,虽然有时只交了小比例的首付,但其实际杠杆率并没有那么高,即使出现少量资不抵债的时刻,其仍然可以从容应对。当然一线城市的房子还没有经历60%以上的跌幅,虽然环京之类的板块跌幅已经足够大,但毕竟其占的比重并不大,影响面没有那么广,所以大家对房地产投资的风险意识还不够。

其实所谓的高风险只与高杠杆有关,而跟你投资的标的关系没那么大。事实上,从成熟经济体的历史经验来看,房产的回撤幅度不会小于股票,但长期收益率是低于权益类的,同时房产流动性不好,所以除了居住属性,我觉得未来投资房产的意义不太大。

而观察目前的民营房地产公司的债务危机,无不是高杠杆的必然结果。将缺乏监管的“预售资金”, 当作自有资金任意使用,把本不应该用作杠杆的资金变成了杠杆,在过去爆发年代享受高杠杆的狂欢时,有没有想到归零只需要一次越来越小的调整。而这次,仅仅是收紧融资渠道,同时不再放任“预售资金”的滥用,而是回归本源,就使得如此大规模的房地产公司陷入绝境,实在是值得深思。

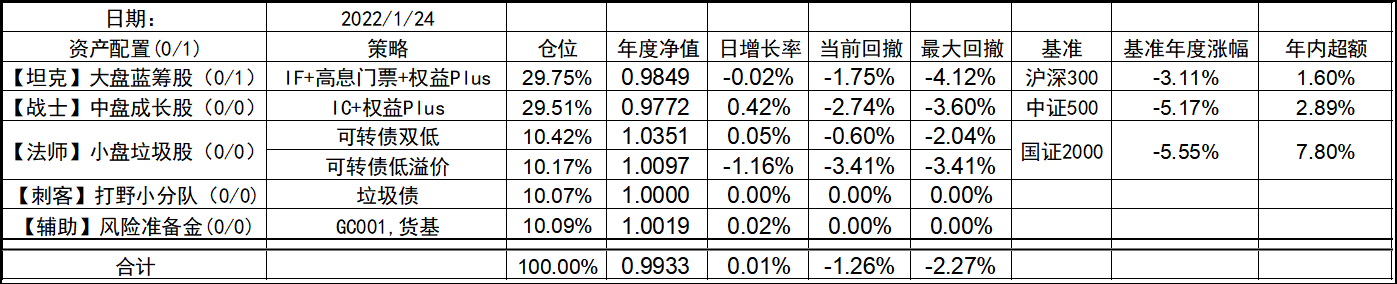

可能是到了节前,今天的市场有点波澜不惊,总体和昨天基本保持持平。倒是地产垃圾债有了不小的反弹,现在我的策略是边反弹边减点,降低剩余部分持有的成本。感觉这些地产公司应该一时半会也走不出困境,可以利用波动赚点网格的钱。这样即使最后违约了,成本也可以降到尽可能的低,这样就可以用同样的钱买到更多的标的。而这,就是我熊市里投资最大的动力。

发表回复