今天跟人聊起指数增强,有点感触。先说说我个人评价一个指数增强策略的标准,最重要的就是策略在指数正收益交易日的收益率与指数收益率的相关性需要尽可能的高,而且这个相关性在时间上需要是平稳的。至于指数负收益率交易日,相关性只要小于等于1,都是可以接受的。当然最理想的情况是指数负收益率的交易日相关性为0,这就能够躲避掉所有的亏损,而享受所有的收益,但显然这是不可能的,不然很快世界上的财富都是你的了。其实只要能仅仅躲过历史上跌幅最大的20个交易日,你的收益也能超越指数很多倍,这显然也是不可能的。为了躲掉大跌日,也就很有可能错过大涨日。总结来说,就是先有跟踪指数,在此基础上有增强才是合理的。

市面上名称叫做指数增强策略很多,但真正做到跟踪指数的情况下的增强其实倒并不多,不少其实只是以指数为比较基准,去做的择时,选股的策略,我觉得称作指数增强有待商榷,这种就暂不考虑了。而指数天然有股指期货这个近乎完美的跟踪工具,因此可以通过期指这个工具把指数完美的剥离出来,这样就可以去探究增强的来源了。

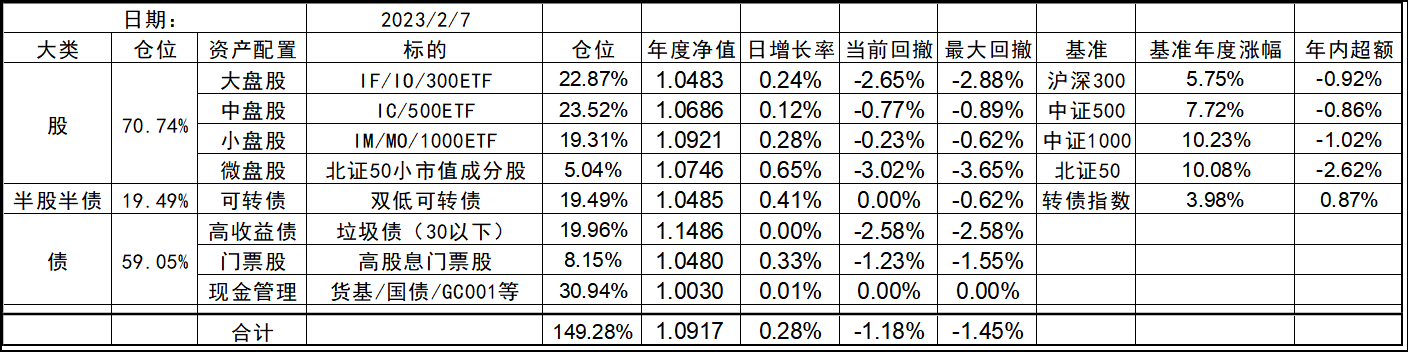

我个人是选择了把跟踪指数完全交给指数期货,剩余的资产去通过自己擅长的低风险策略,用类固收的方式实现增强。通过类固收的增强特点是增强是相对线性的,也就是大多数情况下,超额收益曲线是一条缓慢向上的斜线,就好像这部分是持有一个收益率更高版本的511880一样,增强部分对于入场的时机不敏感,如果不考虑指数的波动,这可能也是很多追求低风险投资的朋友期望的收益曲线。我之所以这么选择,纯粹是觉得以前单纯做低风险策略,资金的利用率越来越低,而当我不那么在意回撤后,叠加个指数对我来说则利大于弊,且由于持有指数,能让我在没有机会时更有耐心持有无风险收益资产而不怕完全踏空。我想是这样的投资进化路线,使我形成了这种相对另类的指数增强。显然这种方式增强的来源是低风险投资。

而主流的指数增强无论是多因子选股还是权重的偏移,大多是通过多因子量化分析,期望在成分股中选出能够战胜指数的那一小部分超额持有。当然也就等价于持有股指期货的同时,做空所有没有被选上的成分股,同时做多被选上的成分股。这种方式增强的来源是Long-short配对交易,增强部分也是市场中性策略的一种。

当然还有些比较小众的,比如过去那种小规模的指数型公募基金,能够通过成分股跟踪指数的同时,通过网下打新获取超额收益。增强的来源来自于市场制度红利。当然随着打新稳赚成为历史,这一块也就逐渐消亡了。

基本上,一个合格的指数增强策略,在对冲掉指数后,就是一个权益市场中性策略。只是有的额外暴露了固收端的风险,有的暴露了Long-short配对交易的风险,区别在于认清市场中性端承担的额外承担的风险和潜在收益,如果想做增强策略,选择适合自己的就好。而就我个人而言,选出那些能够战胜指数的20%左右的股票太难了,所以就选择了更适合躺平党的“类固定收益”,或者叫低风险投资。

2023-02-07 23:03 来自北京

发表回复