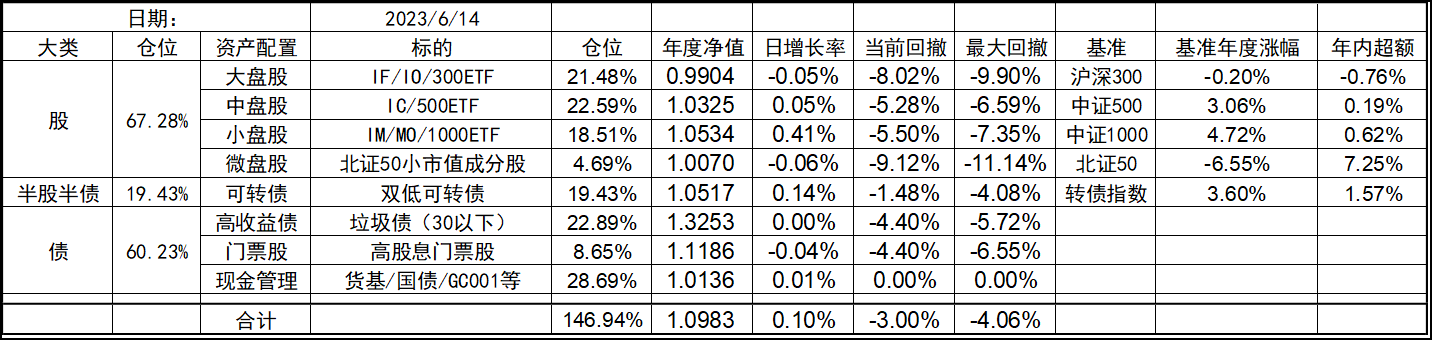

2023-6-14

前段时间聚会饭局,遇到一位好久不见的老友,席间聊到投资中收益和回撤的问题,他说如果一个基金,能够做到每年收益30%以上,且最大回撤不能超过10%他才会去投。我跟他说,年化收益率预期减半,也就是15%,且不是每年,同时把回撤控制在10%左右,我可能勉强能做到。如果回撤能放宽到20%,我大概踮脚可能够到20%年化的收益率。但30%的年化收益率,考虑流动性的情况下,没有回撤要求我可能都望尘莫及。所以我说你这个要求实在是太高了,反正我的能力是达不到的。然后我问他闲钱都投向了哪里,他告诉我全部存银行“死期”(定期)。。。我直接裂开~~~

也对,把钱存在大银行,且保险点一个账户一个银行放50万以内,虽然收益不高,本金是没有回撤的,而且由于一般存死期,久期长的利率是大于无风险收益率的,那么理论上夏普值也是无穷大,似乎从收益回撤比这个量度下,作为一个极度风险厌恶者,他的选择是可以理解的。当然,这种比较仅存在以法币衡量的绝对收益参考系下。然后,可惜的是,法币的特性造成了其不可避免的购买力损失,账面上的盈利,或者说数字的增加只是一个安慰剂,真实情况是,购买力在以肉眼可见的速度减小。特别如果一个收入尚可,且本金是年薪十倍乃至几十倍的中产者,如果仅仅把钱存在银行,很有可能他每年的购买力损失会高于他的年薪,那么从赚钱的角度,为这份薪酬所付出的劳动产生的回报为负,也就是他是在付费上班,而自己却可能全然不知。

所以,我认为应该有一个理性的收益预期,在当前利率水平下,长期30%的年化收益率对于小资金来说是有可能,但大资金除非作弊,我认为绝无可能,更别提10%的回撤限制了,当然这里大资金并不是一个绝对值的概念,而是收益率可长期持续的资金规模。但同时,略高于无风险利率的类无风险投资收益这种过低的预期就是另一个极端。我们应该试图在中间找到一个平衡点,就中庸的我而言,如果承担10%回撤的话,我希望年化收益率在15%左右,但如果愿意承担20%的回撤的话,年化收益率我希望在20%左右。当然,更高的回撤对于收益的贡献也是边际效应递减的,我认为20%以上的回撤再增加也意义不大了。

2023-06-14 22:33 来自北京

发表回复